Umsatzsteuer-Aktuell 06/2014

Organschaft – organisatorische Eingliederung!

Das Bundesministerium der Finanzen (BMF) hat – basierend auf der jüngeren Rechtsprechung – mit Schreiben vom 7. März 2013 die Ausführungen zur organisatorischen Eingliederung überarbeitet und erweitert (vgl. Umsatzsteuer-Aktuell 03/2013). Noch bevor diese neuen Vorschriften zwingend zur Anwendung gelangen (erst mit Schreiben vom 11. Dezember 2013 wurde die Übergangsfrist in Form einer Nichtbeanstandungsregelung bis zum 31. Dezember 2014 verlängert), hat sich das BMF mit Schreiben vom 5. Mai 2014 erneut zu Wort gemeldet und Folgendes klargestellt:- Eingliederung über nicht-leitende Angestellte des Organträgers möglich

Neben der Personalunion der Geschäftsleitungen (Umsatzsteuer-Aktuell 03/2013, I.) ließ sich die organisatorische Eingliederung auch durch leitende Angestellte des Organträgers (OT) herstellen. Die Eingliederung durch Mitarbeiter beruht auf der Annahme, dass diese aufgrund ihres Anstellungsverhältnisses beim OT in einem Abhängigkeitsverhältnis stehen, welches sich auch in der Geschäftsführungstätigkeit bei der Organgesellschaft niederschlägt.

Zu Recht macht das BMF nunmehr das Zugeständnis, dass dieses Abhängigkeitsverhältnis nicht nur bei leitenden Mitarbeitern, sondern bei allen Mitarbeitern des Organträgers besteht. Daher wird auf das Merkmal der Leitungsfunktion verzichtet. Diese Klarstellung ist zu begrüßen, zumal die mit dem Leitungskriterium verbundenen Abgrenzungsschwierigkeiten entfallen. Es bleibt freilich bei der Voraussetzung, dass der Mitarbeiter beim Organträger tatsächlich tätig sein muss – ein Anstellungsverhältnis auf dem Papier dürfte nicht ausreichen. Des Weiteren muss der Mitarbeiter bei der Organgesellschaft (OG) als Geschäftsführer tätig sein. Prokura reicht nicht aus.

- Teilbeherrschungsverträge

Ohne Personalunion kann z.B. durch einen Beherrschungsvertrag nach § 291 Aktiengesetz die organisatorische Eingliederung hergestellt werden (Umsatzsteuer-Aktuell 03/2013, III.) Mit dem vorliegenden BMF-Schreiben wird klargestellt, dass aufsichtsrechtliche Beschränkungen der Eingliederung nicht entgegenstehen. Eine Organschaft ist insofern auch dann möglich, wenn aufgrund anderer Regularien vollumfassende Beherrschungsverträge nicht abgeschlossen werden können und stattdessen ein Teilbeherrschungsvertrag vorliegt. Das BMF stellt hierzu klar, dass sich die Beherrschung (nur dann) auf die gesamte unternehmerische Sphäre erstrecken muss, wenn das rechtlich zulässig ist.

- Vermittlung der organisatorischen Eingliederung in Beteiligungsketten

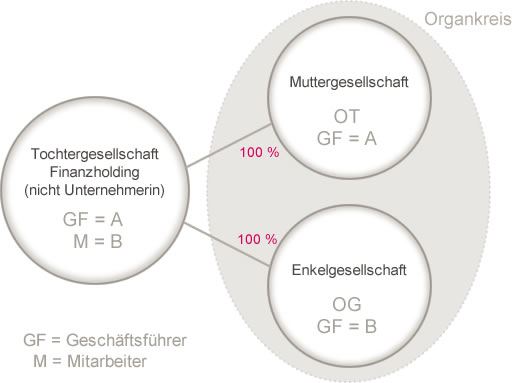

Wie auch beim Kriterium der finanziellen Eingliederung kann die organisatorische Eingliederung in der Beteiligungskette vermittelt werden. Beispielsweise ist also eine Enkelgesellschaft organisatorisch eingegliedert, wenn ihr Alleingeschäftsführer bei der Tochtergesellschaft als Mitarbeiter tätig ist und die Geschäftsführung von Tochter- und Muttergesellschaft personenidentisch ist. Der Geschäftsführer der Muttergesellschaft kann in einer solchen Konstellation mittelbar auf die Geschäfts-führung der Enkelgesellschaft einwirken. Eine Organschaft zwischen Mutter- und Enkelgesellschaft ist selbst dann möglich, wenn die Tochtergesellschaft keine Unternehmerin ist und somit nach Auffassung der Finanzverwaltung nicht Mitglied der Organschaft sein kann. Grafisch stellt sich die Konstellation wie folgt dar:

- Anhängige Gerichtsverfahren

Neben den o.g. drei Punkten sind im vorliegenden BMF-Schreiben weitere wichtige Aspekte angesprochen, zu denen sich das BMF aber erst nach Abschluss der Gerichtsverfahren verbindlich zu äußern gedenkt:

- Beherrschung der OG

Nach Auffassung des Bundesfinanzhofs (BFH) ist es für die organisatorische Eingliederung nicht ausreichend, wenn eine abweichende Willensbildung bei der Tochtergesellschaft verhindert werden kann (Urteil V R 18/13 vom 8. August 2013). Vielmehr muss die Muttergesellschaft in der Lage sein, ihren Willen in der OG tatsächlich durchzusetzen. Demnach endet die Organschaft bei der Bestellung eines Insolvenzverwalters, dessen Zustimmung bei Verfügungen über das Vermögen der Organgesellschaft erforderlich ist. In der Rechtssache V R 32/13 ist darüber hinaus die Frage anhängig, ob bereits mit Bestellung eines vorläufigen (schwachen) Insolvenzverwalters die Organschaft endet. Insbesondere Insolvenzverwalter sollten die weitere Entwicklung sorgfältig verfolgen.

- Rechtsform der OG und Struktur

Dem Europäischen Gerichtshof (EuGH) wurden vom BFH zwei elementare Fragen zur Organschaft vorgelegt (C-108/14). Erstens wird das Gericht die Frage beantworten müssen, ob – abweichend vom Wortlaut des § 2 Umsatzsteuergesetz - auch eine Personengesellschaft als OG eingegliedert sein kann. Aufgrund der Rechtsformneutralität der Mehrwertsteuer ist eine positive Antwort zu erwarten. Zweitens ist angefragt, ob zur Herstellung der Organschaft ein Über- und Unterordnungsverhältnis gegeben sein muss. Dies könnte die deutsche Auffassung erheblich durchwirbeln. Ein dritter Aspekt dieses Vorabentscheidungsersuchens ist die Frage nach der Berechnungsmethode des Vorsteuerabzugs bei einer Führungsholding. Dies ist zwar kein Organschaftsthema, aber nicht minder spannend, hat es doch zuletzt in Deutschland sehr unterschiedliche Urteile zu diesem Problem gegeben.

- Einbezug von „Nichtunternehmern“ in die Organschaft

Weniger spektakulär ist die Aussage des BMF, dass sich durch die Entscheidung des EuGH vom 9. April 2013 (C-85/11) zur Eingliederung eines Nichtunternehmers in die Organschaft keine Auswirkungen auf das deutsche Umsatzsteuerrecht ergeben. Zwar hat der EuGH entschieden, dass die Einbeziehung von Nichtunternehmern in die Organschaft nicht gegen EU-Recht verstößt. Hieraus kann aber nicht die Schlussfolgerung gezogen werden, dass Nichtunternehmer in jedem Fall in eine Organschaft einbezogen werden können. Vielmehr räumt Art. 11 Mehrwertsteuer-Systemrichtlinie den Mitgliedstaaten Wahlmöglichkeiten zur Ausgestaltung der Organschaft ein. Hiervon hat Deutschland dahingehend Gebrauch gemacht, dass die Mitglieder einer Organschaft Unternehmer im umsatzsteuerlichen Sinne sein müssen. Eine Änderung der deutschen Vorschrift wäre aus Gestaltungsgesichtspunkten sicherlich begrüßenswert, war aber bei objektiver Beurteilung nicht zu erwarten.

- Beherrschung der OG

Ihr Team der

umsatz | steuer | beratung

Hamburg, 10. Juni 2014

Dieser Beitrag ersetzt keine steuerliche Beratung und soll nur allgemein über steuerliche Themen informieren. Wir übernehmen daher keine Gewähr und somit keine Haftung für die Vollständigkeit und Aktualität sowie Richtigkeit der Inhalte und Darstellungen.